目次

資産形成が重要であることは、誰もが知るところ。しかし、30~40代は、住宅ローン返済に子どもの教育費と、年々支出が増加。収入が安かろうが、高かろうが、なかなか資産形成にお金を回すことは二の次、三の次となり、まさに資産形成の停滞期と呼べるタイミングです。ただここで資産形成を止めてしまうと、のちのち恐ろしいことが……。支出増の30~40代における資産形成の考え方と、ぜひ実践したい手法を解説します。

30~40代「支出増で資産形成停滞」のよくあるパターン

30代、40代の金融資産保有額はどのくらいでしょうか。金融広報中央委員会の「家計の金融行動に関する世論調査令和5年調査結果から、金融資産を保有していない世帯の割合や、保有している金融資産の平均値・中央値を見てみましょう。

「平均値」は、調査の対象となる金融資産保有額の合計を人数で割って求められた値です。「中央値」は、調査の対象となる金融資産保有額を大きさの順に並べて、真ん中になる値。平均値と中央値には開きがあります。平均値は金融資産を多く保有している世帯の影響で高い数値になりますので、中央値も記載されています。

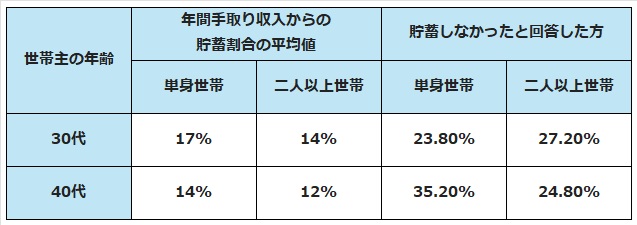

金融資産を保有している世帯の貯蓄割合は以下の表の通りです。

1,000万円以上の収入があっても金融資産を保有していない方はいらっしゃいます。また、年間手取り収入からの貯蓄割合は、「貯蓄しなかった」と回答した方の割合が、5%未満から35%以上の、どの貯蓄割合より高くなるという結果となっています。

国税庁の 「令和4年分 民間給与実態統計調査」によると、平均給与は30~34歳で425万円、35歳~39歳は462万円、40歳~44歳は491万円、45歳~49歳で521万円です。20代より30代・40代の給与は増えていても貯蓄しなかった方の割合が多いのは、レジャーなどの支出に加え結婚、住宅取得、出産、子育てなどに必要な支出が増えて、貯蓄にお金を回すことができないのではないかと考えることができそうです。

支出増のタイミング「資産形成」はどう進めるのが正解?

人生100年時代とよく言われます。充実した人生を過ごしたいと誰もが願うと思います。生きがいのある充実した人生を支えるには、お金の力が必要です。

人生にはいろいろなライフイベントがあります。資産形成を進めるためには、何年後にはこうしたい、という計画を立てて、毎月・毎年の貯蓄額に落とし込んでみてはいかがでしょうか。結婚、住宅購入、住宅ローンの返済、出産、子どもの教育、ご自身の学び、退職、リタイア後の生活、などがご自身の人生でいつ頃になるのか、どのくらいのお金がかかりそうか、書き出してみましょう。

給与を受け取ったらまず貯蓄に回し、残ったお金で生活できるようにしていきます。家計簿などを活用して家計を把握することも大切です。家計のうち毎月一定額かかる「固定費」を見直すことができるかもしれません。まずは固定費から抑えることができると、ストレスが少ないと思います。

「資産形成」のシミュレーション

将来に必要なお金は、毎月いくらずつ貯蓄していけばいいのでしょうか。一部を投資などに回して積み立てると、元本のほかに運用収益が得られる可能性があり、早く目標額に到達する可能性が高くなります。

金融庁の「つみたてシミュレーター」を使って数値を入力すれば、毎月投資に回した金額が、将来いくらになるかなどを知ることができます。

ただし、投資を行うためには、事前に手元にあるお金をきちんと分けて管理できるようにしておきましょう。お金を増やすことだけを目標にすると、急な支出が必要なときに損失が出ていても金融商品を売却せざるを得ないなど、逆に貯蓄を減らしてしまうことがあるかもしれません。投資を行う際は、手持ちのお金の中から、生活に使うお金、10年くらいの間に使い道が決まっているお金、急な支出に備える3か月~1年分程度のお金、を除いた余裕資金で行いましょう。

支出増の30~40代「不動産投資」はあり?

不動産投資を行うためには不動産ローンを利用します。ローンは高額になるため、長期の返済期間が必要になります。30代~40代で始めると、定年退職の頃に完済できる可能性が十分に考えられます。団体信用生命保険に加入できるので、ローン返済中にローン契約者に万一のことがあっても、残された家族に負債は残りません。

ローンを完済すれば、不動産は自分の資産となり家賃収入は収益として受け取れます。売却する場合はリタイア後の資金として充てることができるでしょう。

注意しなければならない点もあります。自己資金に余裕がないなどで大きな物件は購入できない、住宅ローンと不動産投資ローンが重なることで、もう一方の借入額が低くなったり審査に通らなかったりする、などのおそれもあります。

不動産投資物件の購入までには、基礎知識を勉強するなどそれなりに時間を割かなければなりません。自分でも物件を判断しようと時間を捻出し、そのうえで設計や販売、管理、売却などをトータルにコンサルティングしてもらえる不動産事業者のアドバイスを受けることが大切です。

著者:藤原 洋子

FP dream 代表FP

大学卒業後、食品メーカーに就職。結婚を機に退職後、専業主婦期間を経て国内大手生命保険会社に転職。営業担当として約12年間、保険商品の販売等を行う。FP資格を活かし、2016年から独立系ファイナンシャル・プランナーとして、マネー相談、執筆、勉強会の運営などを行っている。保険の活用と老後を見据えた資金計画、相続について、わかりやすくお伝えしている。