目次

老後不安から誰もが資産形成に躍起になっていますが、その第一歩は「老後、どれくらいのお金が必要になるか」を考えるところから。しかし「最低限必要なお金」から逆算する一般的な考え方では、きっと後悔することになります。幸せな老後のために、どのような資産形成が望ましいかを考えていきます。

ハウスリンクホームのLINE公式アカウントでは高利回り物件情報や資産形成のお役立ち情報を配信中です。

【LINE友だち登録はこちら】

資産形成の考え方…家計調査などから老後に必要なお金をシミュレーションする

今は働き盛りの40代もいつかは仕事をリタイアします。経済的な側面から、その時期以降が“老後生活”と考えられています。老後の生活費は公的年金が主な収入となり、それ以外に退職金やそれまでに準備したお金を使うことになります。従って、自身の資産を増やして老後に必要なお金を準備していくことは、非常に大切な行動です。

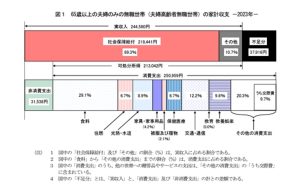

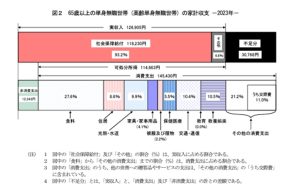

資産を増やそうとやみくもに行動する前に、まずは老後にどれくらいのお金が必要になるのか、家計調査の結果を参考にしてシミュレーションしてみましょう。総務省統計局が公表している、『家計調査報告(家計収支編)2023年(令和5年)平均結果の概要』によると、高齢者無職世帯の家計収支は以下になります。

図表の「社会保障給付」は、公的年金などの金額。参考値として、令和6年度の老齢基礎年金の満額1人分は月額6万7,808円です。平均的な収入の会社員の夫と専業主婦の妻が受け取る夫婦2人分の老齢年金は、23万483円と公表されています。

公的年金を上図の金額受け取ったうえで、65歳以上の夫婦のみの無職世帯では、家計の不足分の平均額が3万7,916円、65歳以上の単身無職世帯では、家計の不足分の平均額は3万768円となっています。

65歳から90歳までの不足額の合計は、夫婦高齢者無職世帯は1,137万4,800円、高齢単身無職世帯では923万400円となります。

この金額はあくまで平均額ですので、「不足額分を貯蓄しておけば十分」ではないということを注意しておきましょう。たとえば、厚生年金の加入期間が短期間であるなどで、老後に受け取る公的年金が比較的少額の場合や、住宅ローンが65歳以上も続く場合などは、不足額はもっと大きくなることが考えられます。

老後の生活費の目安として、上図の金額が必要になるとされていますので、ご自身の場合と比較されながら老後に必要なお金を準備していきましょう。

「老後に必要なお金」に“余裕”はある?

先ほどご紹介した総務省統計局の家計収支の平均額を踏まえて、公益財団法人生命保険文化センターが公表している、『2022(令和4)年度 生活保障に関する調査』を見てみましょう。この調査では、集計の対象が18~79歳です。「あなたは、老後を夫婦で暮らしていくうえで、日常生活費として月々最低いくらくらい必要だとお考えですか。」という質問に対して、平均額は23.2万円となっています。

分布は、最も多いのは「20~25万円未満」27.5%、以降「わからない」22.5%、「30~40万円未満」18.8%、「25~30万円未満」14.4%の順。「わからない」と回答している人2番目に多いのが印象的です。老後生活が近づかないと実感しにくいと言えるかもしれません。

「経済的にゆとりのある老後生活を送るための費用として、今お答えいただいた金額のほかに、あといくらくらい必要だとお考えですか。」という質問の結果は、平均額は14.8万円となっています。そうすると、経済的にゆとりのある老後生活を送るためには、月々約38万円必要であることになります。もちろん、年代別、職業別、世帯年収別などによって回答の平均額にばらつきはあります。

ゆとりのための上乗せ額の使い道として、楽しみのため、日常生活を充実させるため、子どもや孫への資金援助、交際費などが挙げられています。現役時代と変わらず生き生きと生活したいということでしょう。ぜひ早い時期から老後資金の準備について意識を高めていきたいものです。

今どきの高齢者の楽しみとは…シニアの生活意識調査などから

人生100年時代、人の寿命が延びて長生きする人が増えました。技術革新とテクノロジーの進化の加速も目覚ましいものがあります。そのような時代に生きている高齢者のライフスタイルは多様な変化が表れています。

ソニー生命保険株式会社が公開している「シニアの生活意識調査2024」 の集計結果から、今どきの高齢者の楽しみやお金の使い方などがわかります。「現在の楽しみ」のトップは「旅行」です。物価高などの影響によってかけている金額は増加していますが、昨年よりも回答割合が増えています。

「シニアがこの1年のうちに体験してよかったこと」は、1位「旅行」、2位「コンサート・ライブ」、3位「登山・ハイキング」と続きます。それまで仕事に充てられていた時間は少なくなる分、その時間をアクティブに楽しもうとしている様子が伺えます。

余裕資産をつくる「不動産投資」という選択肢

老後の資産形成をなるべく早い時期から始めることは、ゆとりのある老後を過ごすために必要なことです。しかし、子どもの教育資金や住宅ローンの返済などで今後もお金がかかる40代にとって、多くの資金を金融商品に投じるのはハードルが高いと思われるかもしれません。

不動産投資のメリットの1つは、自己資金を少なくして始められることです。不動産投資は、金融機関から借入れを行い、投資物件を購入することができます。また、物件の立地や管理の方法などをご自身や不動産管理会社との協力によって、収益を上げられるようにある程度調整することが可能です。定年後も不動産投資は継続することができます。

税金の対策や修繕計画、空室対策、売却か保有するかの出口戦略などの総合的なコンサルティングやフォローを行ってくれる不動産管理会社をパートナーとすることができれば、不動産投資は余裕資産を形成する選択肢となるのではないでしょうか。

<執筆者>

藤原 洋子

FP dream 代表FP

大学卒業後、食品メーカーに就職。結婚を機に退職後、専業主婦期間を経て国内大手生命保険会社に転職。営業担当として約12年間、保険商品の販売等を行う。FP資格を活かし、2016年から独立系ファイナンシャル・プランナーとして、マネー相談、執筆、勉強会の運営などを行っている。保険の活用と老後を見据えた資金計画、相続について、わかりやすくお伝えしている。